El Banco de Pagos Internacionales: Arquitecto Silencioso del Sistema Financiero Global

El Banco de Pagos Internacionales (BPI) emerge como una institución fundamental en la arquitectura financiera mundial. Desde su sede en Basilea, Suiza, establece las reglas que determinan cómo operan los bancos globalmente. Su influencia alcanza cada transacción bancaria que realizamos.

El Marco de Capital Basilea III representa la piedra angular de la regulación bancaria moderna. Implementado después de la crisis financiera de 2008, exige que los bancos mantengan reservas de capital más robustas. Los bancos deben mantener un mínimo del 8% de capital en relación con sus activos ponderados por riesgo. Esta regulación ha transformado fundamentalmente la gestión bancaria y ha fortalecido la resistencia del sistema financiero global.

# Ejemplo de cálculo de ratio de capital bajo Basilea III

def calcular_ratio_capital(capital_tier1, activos_riesgo):

ratio = (capital_tier1 / activos_riesgo) * 100

return f"Ratio de Capital: {ratio}%"

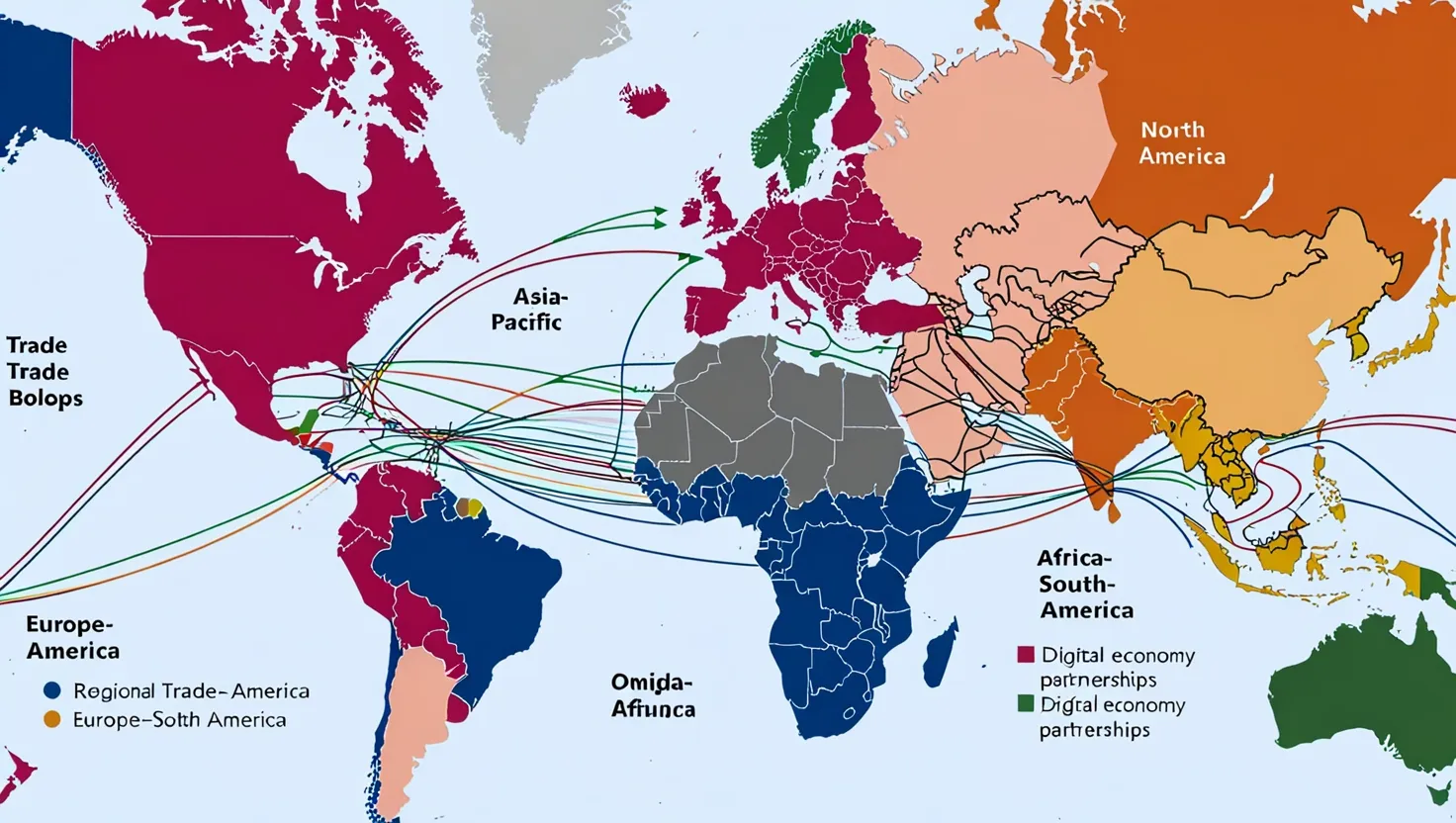

El sistema SWIFT, supervisado por el BPI, procesa más de 42 millones de mensajes financieros diariamente. La modernización de SWIFT incluye ahora la tecnología en la nube y procesamiento en tiempo real. Este sistema garantiza que las transferencias internacionales sean seguras y rastreables.

Las normativas de liquidez introducidas post-2008 requieren que los bancos mantengan activos líquidos suficientes para 30 días de operación bajo estrés. El Ratio de Cobertura de Liquidez (LCR) ha modificado significativamente la gestión de tesorería bancaria.

En el ámbito de los criptoactivos, el BPI ha establecido pautas estrictas. Los bancos deben mantener reservas de capital equivalentes al 100% del valor de sus exposiciones a criptomonedas. Esta política refleja la cautela del BPI hacia los activos digitales mientras desarrolla estándares para las monedas digitales de bancos centrales (CBDC).

La supervisión de bancos globalmente importantes implica evaluaciones rigurosas y requisitos adicionales de capital. Estos bancos deben mantener planes de recuperación y resolución, conocidos como “testamentos en vida”. Esta supervisión reforzada previene el riesgo sistémico.

El impacto de estas estrategias se refleja en operaciones bancarias cotidianas. Los préstamos son más seguros pero potencialmente más costosos. Las transferencias internacionales son más eficientes. Los servicios digitales están más regulados.

La efectividad de estas políticas se evidencia en la resistencia del sistema bancario durante crisis recientes. Los bancos mantienen más capital, mejor liquidez y sistemas más robustos. El BPI continúa adaptando sus estrategias ante nuevos desafíos financieros.

La evolución continua del sistema financiero requiere que estas estrategias se actualicen constantemente. El BPI lidera la respuesta regulatoria a innovaciones como fintech, pagos instantáneos y finanzas descentralizadas.

El futuro del sistema financiero global dependerá de cómo el BPI equilibre la innovación con la estabilidad. Sus estrategias seguirán moldeando cómo ahorramos, invertimos y realizamos pagos en un mundo cada vez más interconectado.